来源:作者:点击:

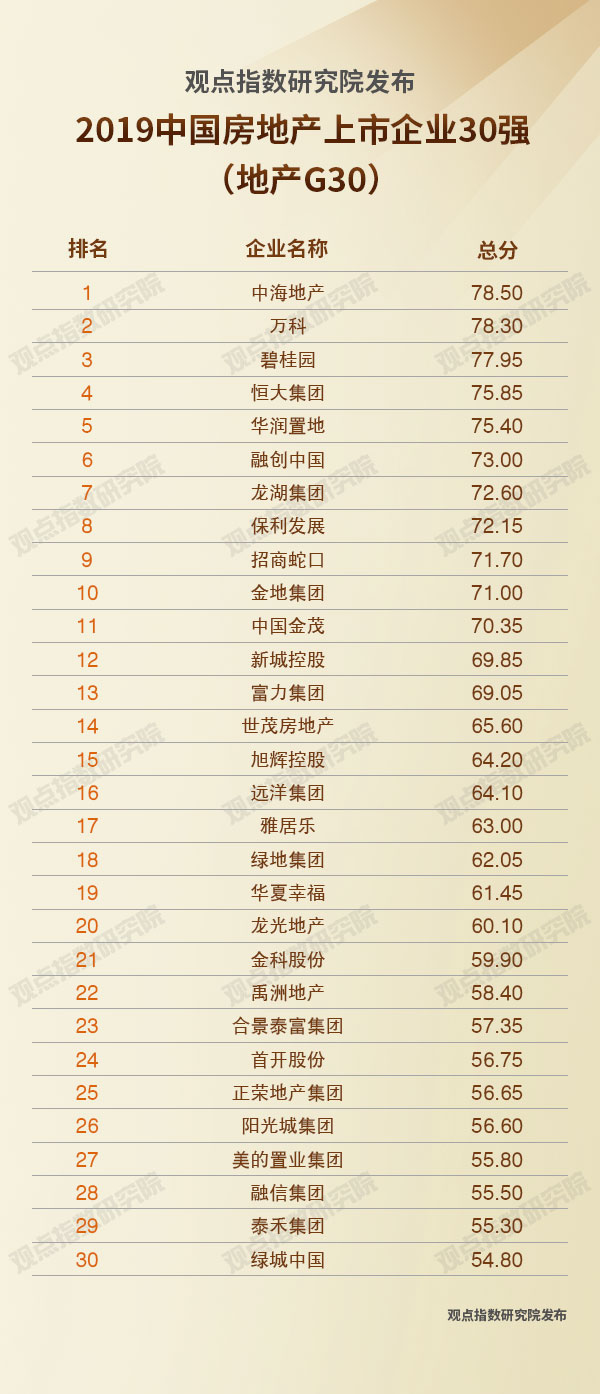

1.八年龙首之争再上演,中海重登榜首万科跌至榜眼

地产G30每年的竞争都异常激烈,在以营运、财务、商业模式、管理、品牌、人气作为主要竞争要素的名次争夺赛中,各家企业使出浑身解数,以求有更好的表现。

而作为历年赛季的压轴节目,榜首之争的两位主角依然是大家熟悉的老面孔,过往的7年中,纵使身边来往无数,中海和万科都凭着难得的默契,始终代替对方牢牢占据榜首的位置。今年双方依旧守住轮流登场的默契,中海凭借突出的财务、营运等优势,最终赢得状元之位的角逐。

一向对自我要求严苛的中海,在财务指标上一直处于领先地位,这点除了是国企的惯性使然外,还与中海出色的财务管理能力有关。

从详细数据来看,过去的6年中,中海的6项财务指标一直表现突出。以毛利率为例,2013年中海的毛利率比地产G30平均水平高0.48%,此后优势不断扩大,至2018年,这一差值提升至9.18%。

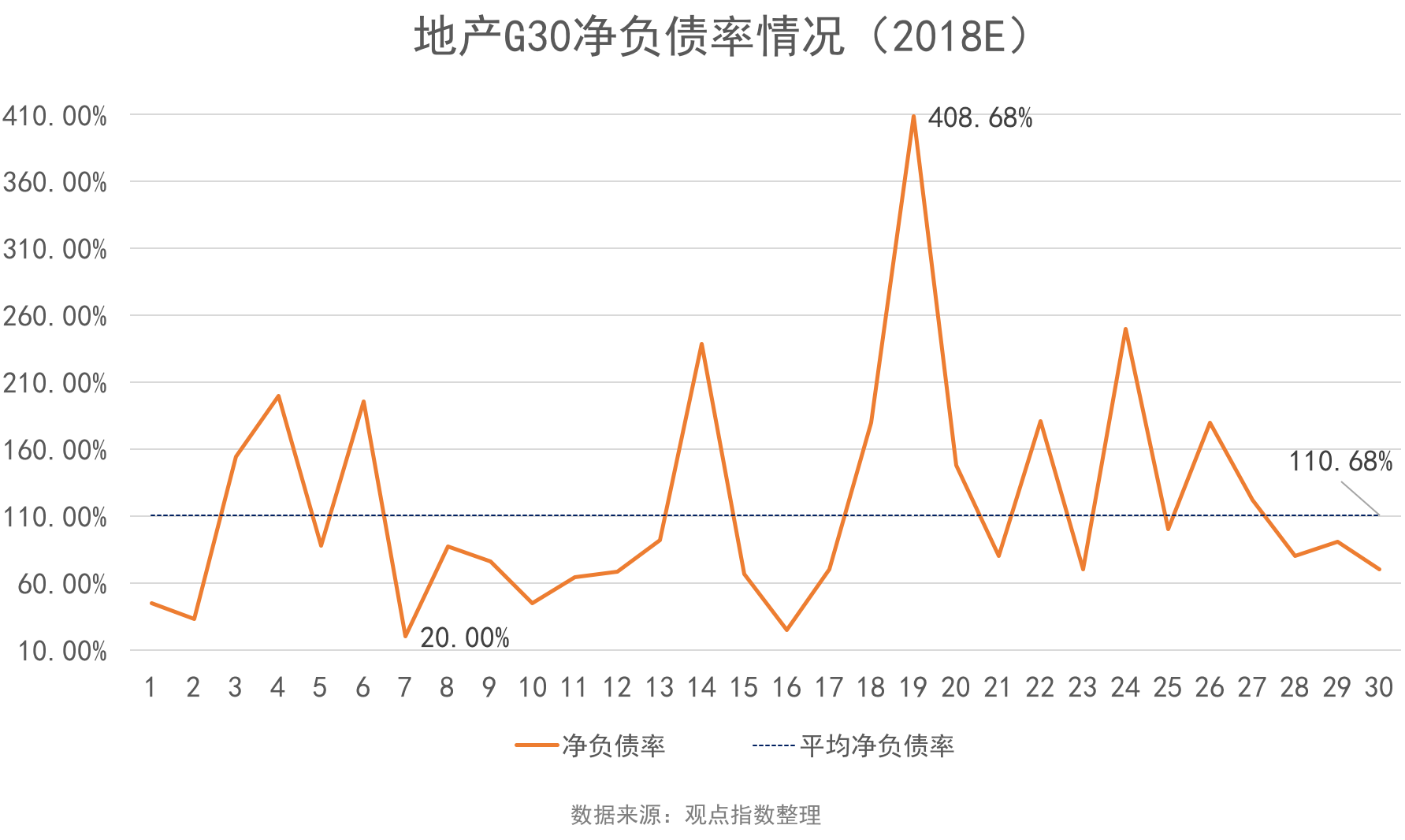

另外,在今年的地产G30中,新加入净负债率作为评选指标,以此反映下行周期中房企的杠杆使用情况及财务风险平衡。如上图,观点指数测评2018年度中海的净负债率为20%,比地产G30平均水平低91%,可以说是财务管理的一把好手。另外,过去6年中,中海的流动比率也一直处于2以上的水平,与地产G30平均流动比率相比,同样具有相对优势。

不过一如财务上的稳健,过去的岁月中,中海的销售步伐也较为谨慎。

2018年,中海累计实现合约销售约为3012.4亿港元,同比增长29.81%,完成年度销售目标的103.88%。映射到拿地动作上,中海的土地投资也略有收缩。2018年,其共计投得63幅地块,较2017年的76宗减少13宗。

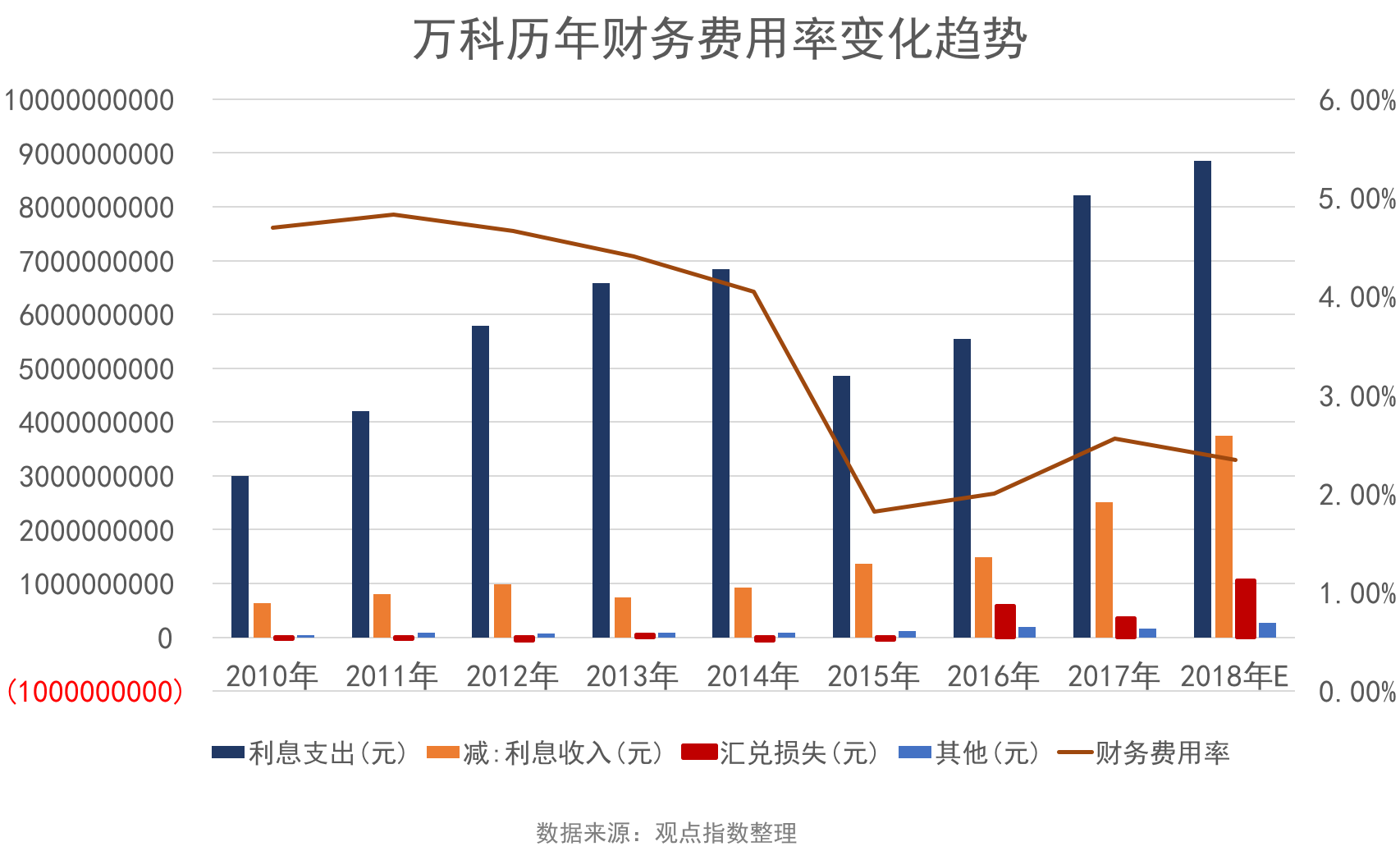

目光从状元身上移开,今年夺得地产G30榜眼的是万科。从榜单数据来看,万科与中海的财务指标有着3.3分的差距,对比去年已经有所缩小。值得注意的是,今年万科的净利率水平较去年有了一定的提升。一方面,是因为万科的财务费用率继续下降,由2010年的4.7%下降至2017年的2.56%。据观点指数测评,2018年这个数字进一步下降,为2.34%,较去年下降0.22%,低于行业及主流开发商的平均水平。

除此之外,过去的几年中,万科的营业收入继续扩大。再加上,结算滞后于销售24-36个月左右。也即意味着,2018年万科坐收的销售收入正好处于行业整体销售价格增长较快的阶段,为其锁定高盈利。

虽然财务表现比中海略为逊色,但是在销售上,万科凭借6069.5亿元的规模位居行业销售第二位,成为2018年突破6000亿元阶级的房企之一。面包带动之下,万科过往几年的纳储行动也未曾懈怠,总货值超过2万亿元,仅次于恒大。得益于此,万科的营运达到23.5分。

营运和财务之外,万科在品牌、管理和商业模式等领域的表现依旧可圈可点。从业务布局来看,目前万科已形成了“以地产为主,物业、商业、物流、租赁等创新业务多元化发展”的“1+N”业务体系。在房地产核心主业为万科贡献业绩的同时,其他业务也开始陆续添砖加瓦。

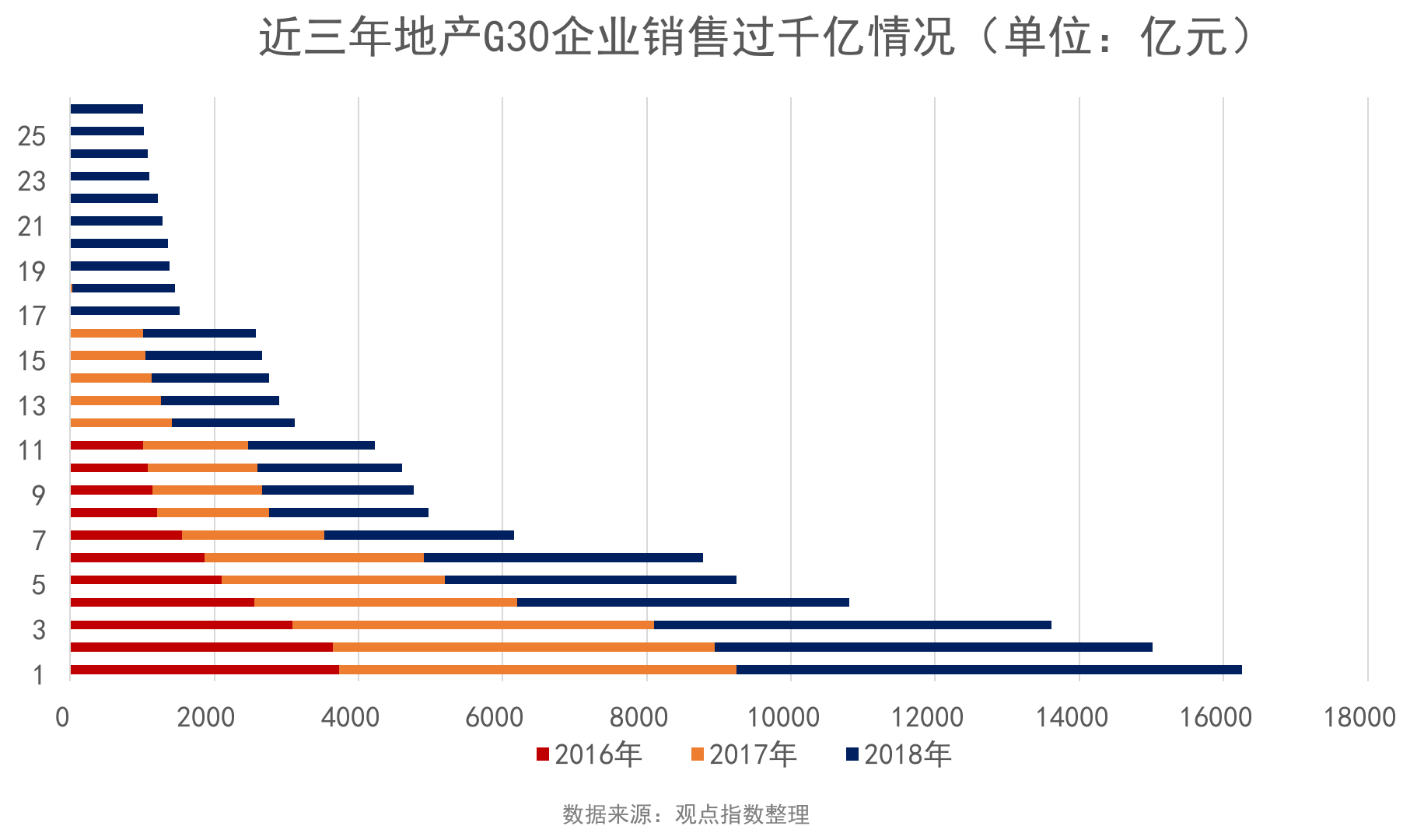

2.千亿房企占据26席,地产G30平均净利率增长转正

值得关注的是,2019中国房地产上市企业30强榜单中,销售过千亿的房企达到26家,比2018年度多10家,而回看2017年度,这个数字仅为11家。这也意味着,2018年31家千亿房企中有超过8成都在地产G30中抢得了席位。榜单千亿房企的增加,一方面不仅说明整个行业的销售规模都在向上增长,另外也透露着未来地产G30的门槛将进一步提高。

过去的一年中,在政策紧缩、房地产市场下行的大环境中,规模较大的房企往往拥有更突出的优势——资本更雄厚,土地储备质量更高,融资成本也更低。因此,做大规模不仅是房企内生的诉求,更是行业优胜劣汰、激烈竞争推动下的客观结果。

根据国家统计局发布的数据,2018年全国商品房销售面积171654万平方米,销售额149973亿元,分别比上年增长1.3%和12.2%。

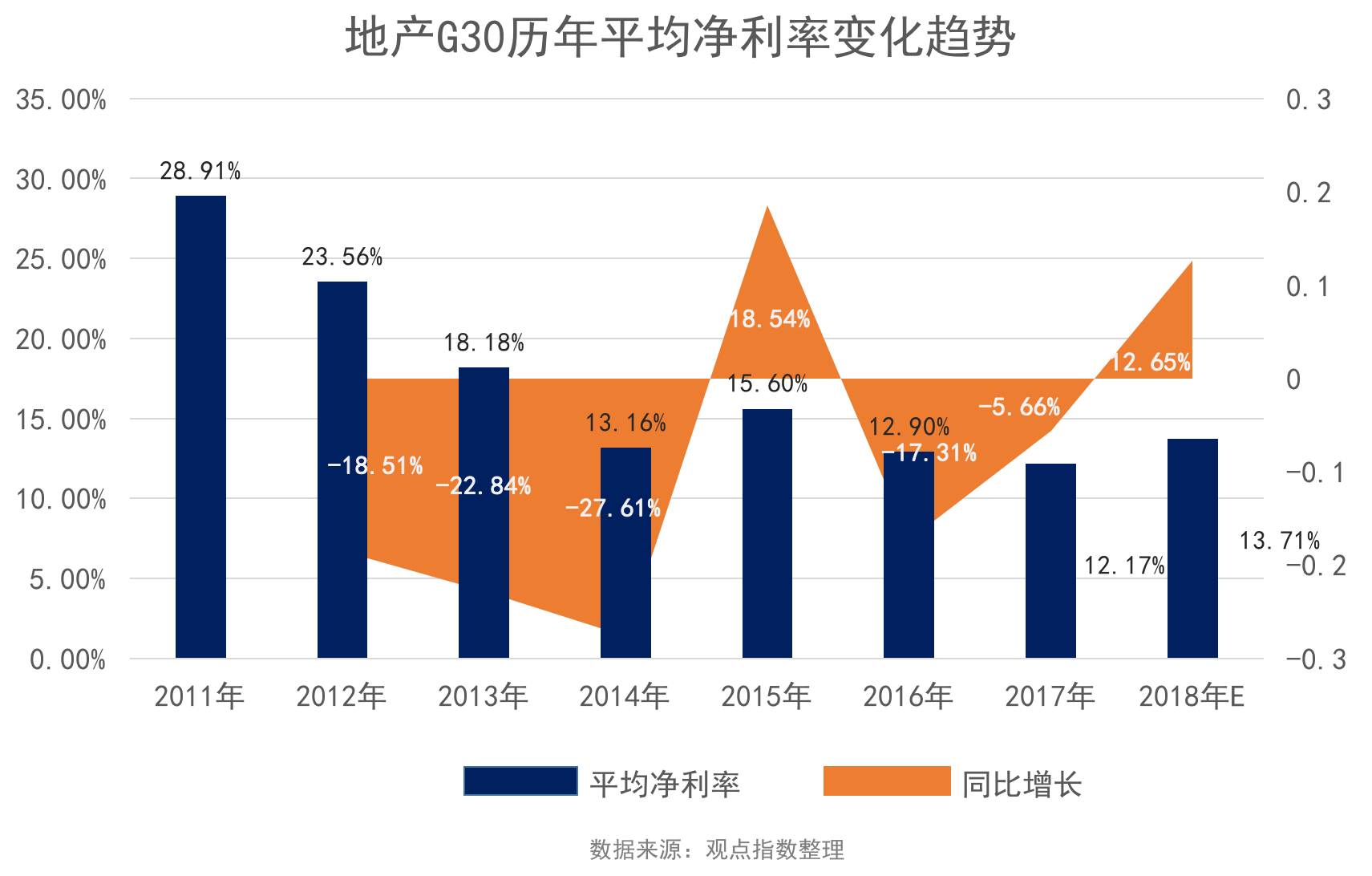

值得关注的另一亮点是,继2016年度后,2019年度地产G30平均净利率增长首次转正。2011年度地产G30的平均净利率为28.91%,尔后逐年走低,至2014年度已经为13.16%。随后的2015年度,该指标首次实现增长,为15.60%。不过2015年度的超常发挥终究未能持续。2016-2017年,平均净利率同样步入下滑的命运。

如上述所言,结算滞后销售的影响不仅让万科受益,同样也让地产G30其他企业收获颇丰。受益于销售均价的增长,以及可结算货值充沛,2018年房地产企业净利润保持良好的增长态势。据观点指数测评,2018年地产G30的平均净利率为13.71%,较上一年提高1.54%,同比增长转正,为12.65%。

而据观点指数不完全统计,截止2019年3月7日,已经有76家房企发布2018年年报业绩预告,其中43家净利润实现同比增长或扭亏为盈,剩余33家料净利下降、首次亏损或持续亏损。

其中,2019年3月5日,恒大发盈喜公告称,2018年核心业务净利润同比增长90%以上。增长的主要原因是期间提升了产品品质,增加产品附加值,降低销售、管理费用率及增加交楼面积。在融创发布的盈利预告中,也提及了2018年溢利增长超45%主要是因为本年度收入的增长及毛利率的稳步提升。

3.超五成中小型房企毛利率逾30%,ROE创近4年新高

过去几年房价上涨带来的结算正面影响是很明显的。从报表来看,2019年度地产G30企业的平均毛利率水平为27.82%,较去年提升1.58%,同时这个数字也是近4年新高。

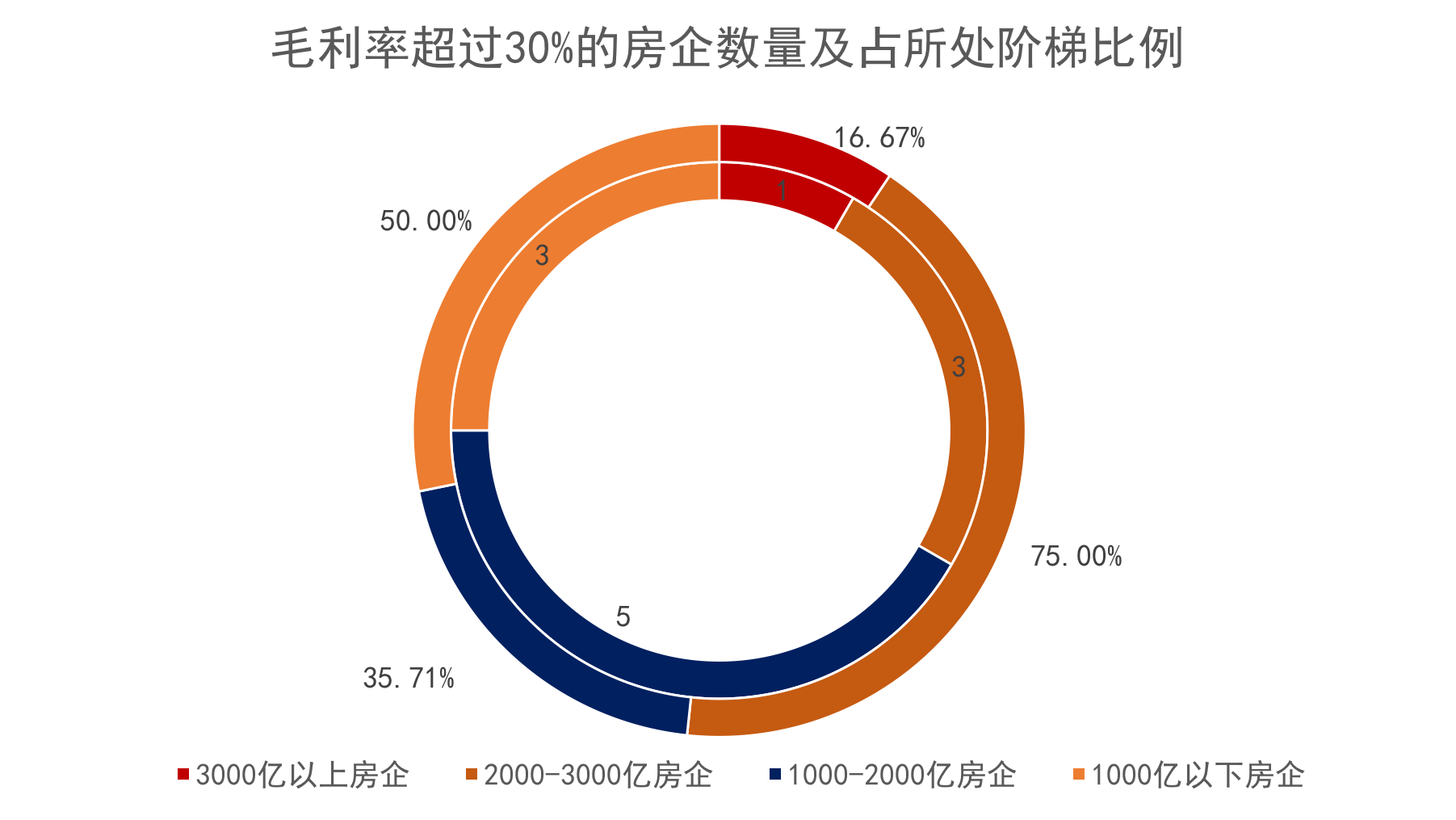

具体到各个销售阶级,在2019年度中国房地产上市企业30强榜单中,毛利率超过30%的有12家房企,占榜单的40%。其中,12家高毛利率企业中,仅有1家的销售规模超过3000亿元;有3家销售规模处于2000-3000亿元之间;另外1000亿-2000亿的房企最多,有5家,占12家房企的41.67%。

需要注意的是,有3家销售低于1000亿元的房企,毛利率达到了30%以上,占所有上榜地产G30同量级房企的50%。也即意味着,6家1000亿以下房企闯入了地产G30榜单,而有一半的毛利率高于30%。

回到高规模房企来看,不少销售超过2000亿元的房企毛利率是低于30%,更有个别3000亿以上房企毛利率低于20%。

规模与毛利率的平衡,也透露出不同量级房企在公司发展上的不同侧重。是在产品结构上致胜,降低费率,还是销售为大,做大做强?这或许是行业滚动向前的过程中,给全体房地产企业留下的共同思考。

不过,虽然2019年度地产G30房企取得相对可观的毛利率增长,不过放诸到更长的时间来看,受限于土地价格上升、限价以及原材料价格上涨等因素影响,房企的整体结算毛利率仍将承压。

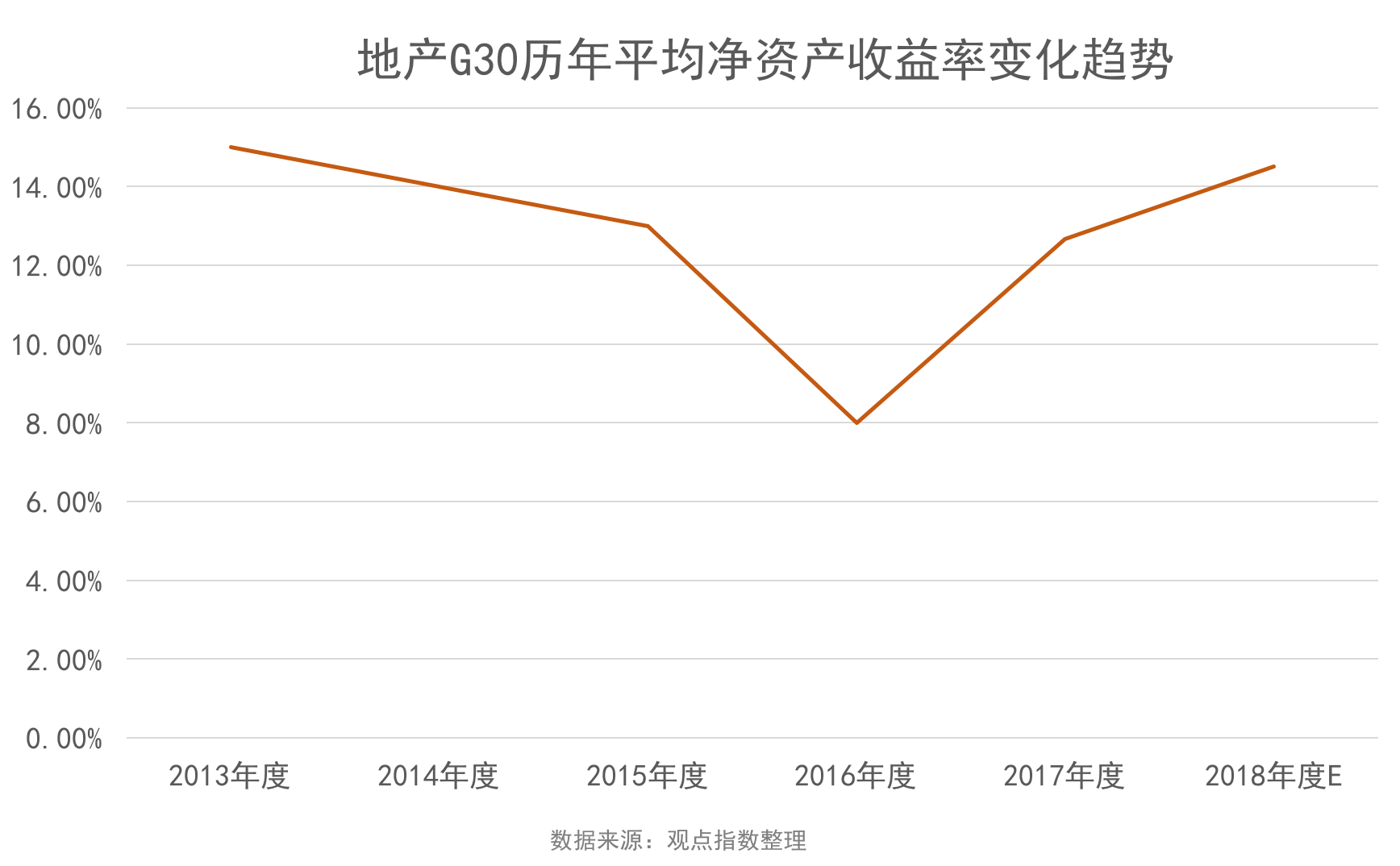

和毛利率一样取得一定上涨的还有地产G30的ROE水平。2013年度地产G30的平均净资产收益率为15%,此后的3年中一路向下,到2016年度最低,2017年度上述指标开始逐渐明朗,达到12.67%。时隔一年,地产G30的ROE水平站上新台阶,突破14%。

众所周知,净资产收益率代表着股东权益的收益水平,是衡量公司运用自有资本的效率。在算式的两端,净资产收益率=净利润/平均净资产,若往深处演变,则净资产收益率=

从今年的各项指标来看,不可否认地产G30的利润率变高了,前面也提及这是产品结构以及均价上涨带来的利好。另外总资产周转率也即翻桌率也有明显的提升,这些都促成了地产G30净资产收益率的上升。不过,需要警惕的还有房企高杠杆系数的运用,这种商业模式风险高,不确定性大,显然是相对脆弱的商业模式。

4.偿债能力再转弱,高息率公司债规模翻倍

从2016年末以来,各地提高了发布楼市调控政策的频次,金融端也开始收紧。直至2018年底,融资闸门才略微开启。市场目光如影随形,房企的债务结构、杠杆水平、短期偿债能力也成为重点关注的对象。

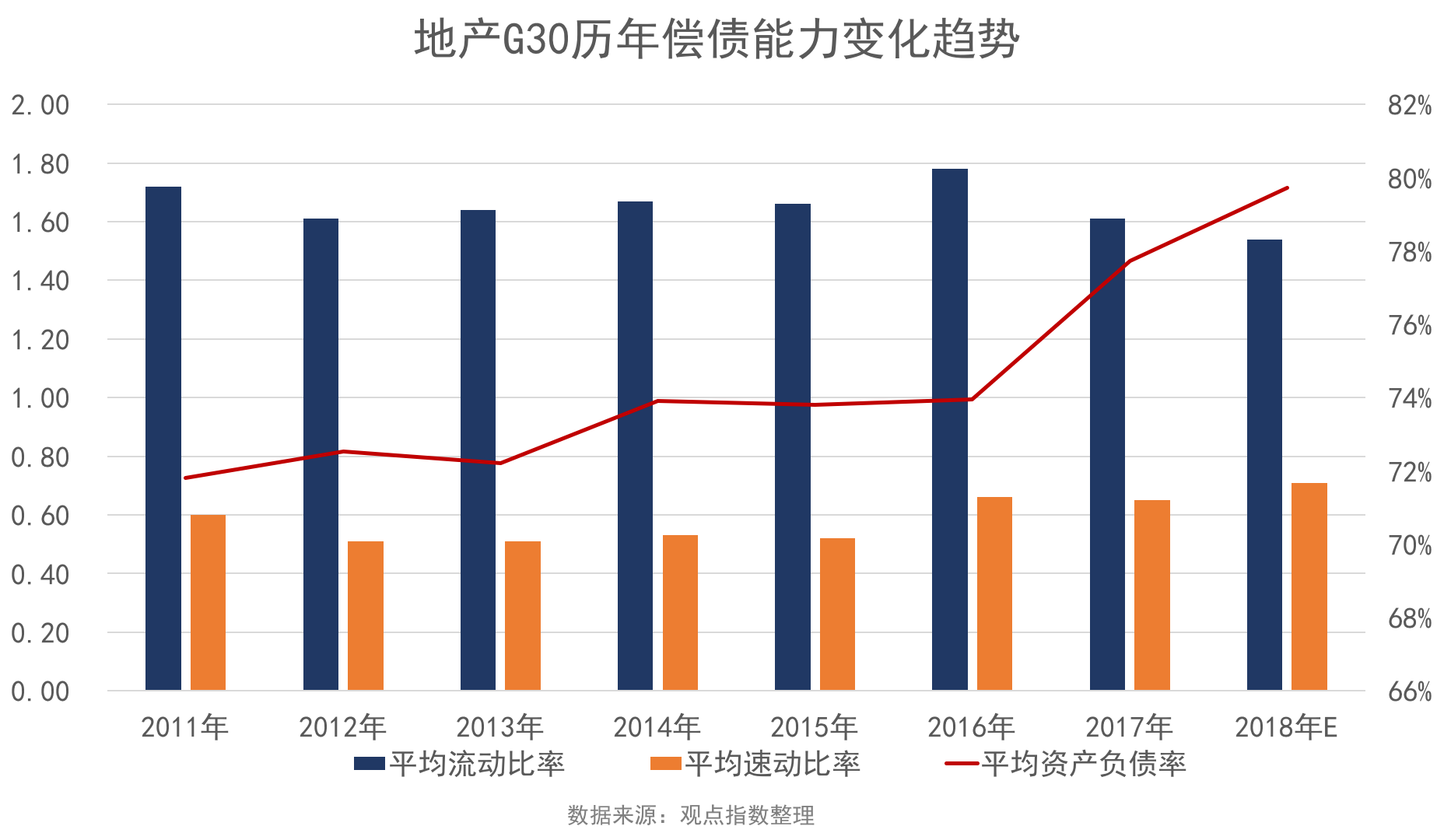

回到地产G30中较为关键的偿债能力指标,可以看到,2019年度中国房地产上市企业30强的平均流动比率水平出现了一定下降,较2017年度下降0.09,达到了近8年新低。资产负债率也接近“8”字头,高达79.75%,较去年上升2.03%。

从净负债率指标观察,可以看到地产G30的财务资金链安全参差不齐,但总体来说经营风险依然很高。据观点指数预测,地产G30房企2018年平均净负债率为110.68%,较上市房企平均70%左右的水平要高得多。

细分到企业个体的经营风险来看,不少企业的资金链较为紧绷,其中地产G30中有4家的净负债率高于200%,最高的达到408.68%;100%-200%的有8家,占30家房企的26.67%;50%-100%的最多,有13家;仅有5家净负债率低于50%,包含万科、中海、龙湖。

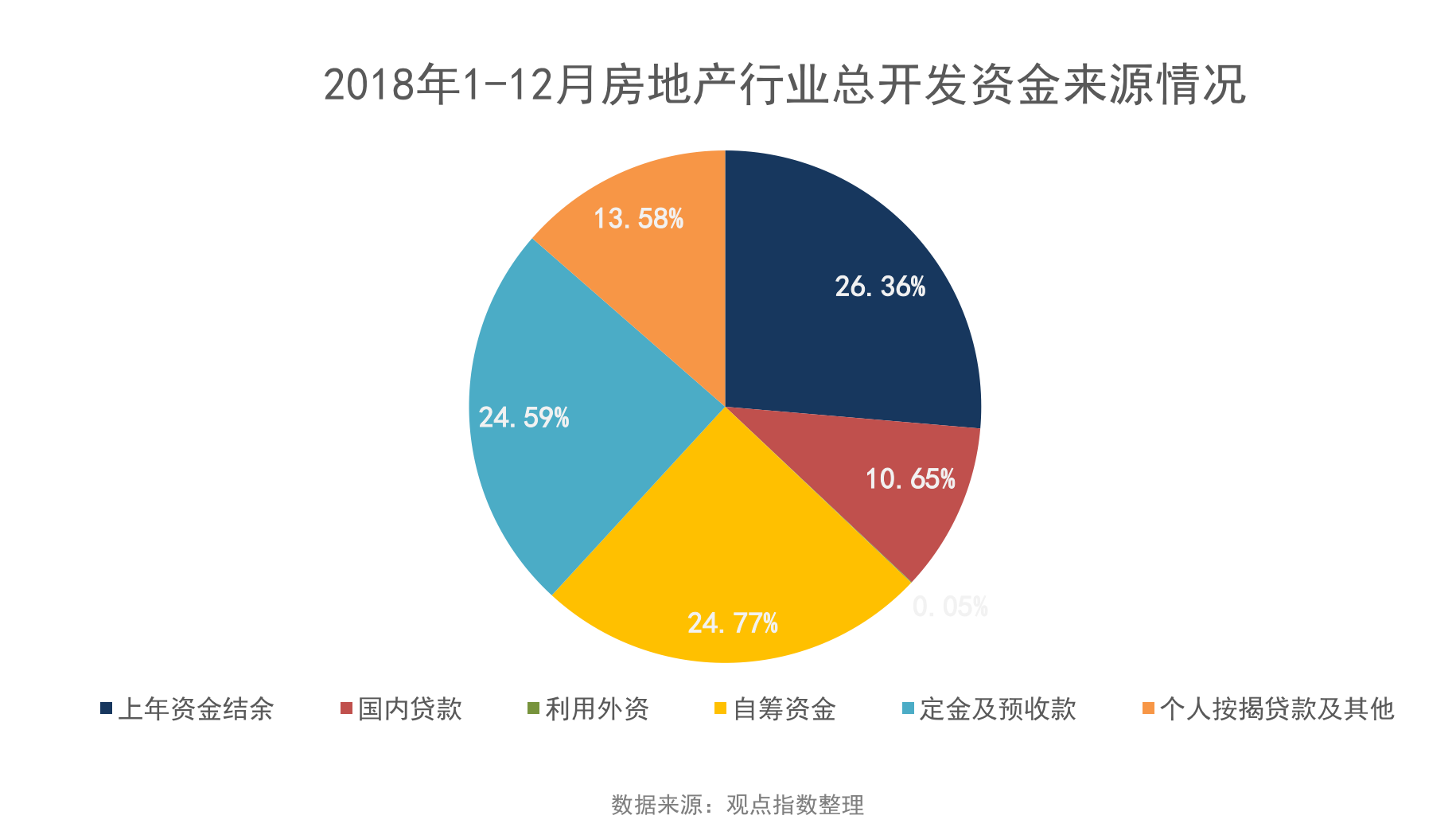

从国家统计局发布的数据来看,可以发现2018年房地产企业传统的融资渠道的确受到了一定影响,自筹资金、定金及预收款成为绝对的融资主力。2018年,房地产开发企业到位资金165963亿元,比上年增长6.4%,增速比上年回落1.8个百分点。其中,国内贷款24005亿元,下降4.9%;利用外资108亿元,下降35.8%;自筹资金55831亿元,增长9.7%;定金及预收款55418亿元,增长13.8%;个人按揭贷款23706亿元,下降0.8%。

有别于往年,加上上年资金结余,2018年1-12月房地产行业总开发资金来源中自筹资金占总资金来源的24.77%,定金及预收账款占比同样超过20%,达到24.59%;另外提及的上年资金结余则为59397.01亿元,占比最高,为26.36%。

传统渠道受阻,房企难免要为融资费尽心力,整体的资金压力也渐趋明显。2019年开年以来,可以看到除了忙销售以外,房企的输血行动已经开始。据观点指数不完全统计,截止2019年3月7日,房地产企业共发起209次融资行动,涉及发行公司债、美元债、资产证券化、银行贷款、担保贷款、股权融资等,融资总额达到4778.25亿元。

细分来看,公司债规模翻倍,海外融资规模大涨。截止2019年3月7日,房地产企业发布的融资公告中,公司债达到1377.625亿元,占总融资额的28.83%,其中1月最多,达到812.13亿元。2月为417.5亿元。

事实上,2019年上半年是房企美元债集中到期时段,因此除了境内公司债外,有相当部分房企将目光放向美元债的再融资能力上。在观点指数统计的融资情况中,截止2019年3月7日,房地产企业的美元债发行规模达到1796.59亿元,占比高达37.6%。

在“借新还旧”这个命题上,显然占据明显溢价优势的是大型房企、国企或财务管理突出的民营企业,而一些规模较小的则只能更多地选择“保命”而不是“保本”。据观点指数了解,上述美元债融资中,有不少企业的利率达到13%以上,更有个别利率高达15%。受此影响,截止2019年3月7日,房企的平均融资成本达到7.15%,位于最近几年的较高区间。

(此文不代表本网站观点,仅代表作者言论,由此文引发的各种争议,本网站声明免责,也不承担连带责任。)